PayPal полноценно заработал в России

19.09.13

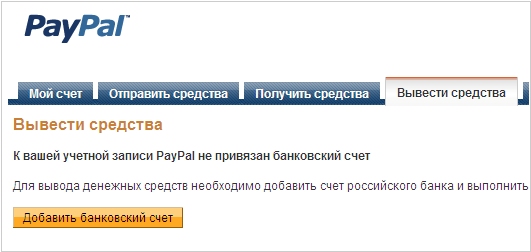

Прошло уже почти 7 лет с момента первой нашей новости о пришествии платежной системы PayPal в Россию. И вот наконец-то эта мыльная опера закончилась, и PayPal полноценно вышел на российский рынок. Теперь российские пользователи могут совершать покупки через PayPal в рублях, отправлять и принимать электронные платежи в рублях и выводить средства из PayPal на рублёвые счета в российских банках. Все это официально оформлено: PayPal действует как небанковская кредитная организация. Так что если у вас есть интернет-магазин или SaaS-сервис, вы можете смело начинать принимать эту (самую популярную в мире) электронную валюту. PayPal также можно использовать для расчетов с фрилансерами и другими контрагентами (особенно заграничными). Но имейте в виду, что для открытия бизнес-аккаунта в PayPal необходимо предоставить им довольно большой пакет документов. Сейчас они как раз занимаются проверкой российских бизнес-аккаунтов.

Комиссия PayPal за обслуживание платежей в интернет-магазинах и онлайн сервисах - от 2,9% до 3,9% +10 рублей за платёж. К PayPal уже подключились крупнейшие российские интернет-магазины: Ozon, Холодильник.ру, Anywayanyday, Biglion, Enter, KupiVip, Lamoda, Связной.ру, Утконос, Westwing.ru. Также, PayPal уже довольно давно принимают многие хостинг-провайдеры и SaaS-сервисы.

По данным PayPal, сейчас в России у них 3 млн пользователей PayPal, из них 1 млн активно пользуются платёжной системой.

Если вы являетесь организацией, которая с помощью системы PayPal, получает от физических лиц оплату за товары, либо услуги, то такие платёжи, с формальной точки зрения можно считать выручкой, либо авансом. Поэтому, вы не должны забывать о начислении авансового НДС, а также, о составлении авансовых счетов-фактур и регистрации их в своей книге продаж. А после того, как произойдёт отгрузка, нужно будет принять налог к вычету и зарегистрировать в книге покупок этот самый счёт-фактуру.

Если же говорить о расходах, то сфера обслуживания платежей в электронных системах не относится к области банковских операций, которые не облагаются НДС. Так что, если оператор платит НДС, а также, не осуществляет применение специального налогового режима, то НДС взимается им в общем порядке, в составе вознаграждения.

Необходимо, чтобы продавец товаров отражал в своей налоговой отчетности всю ту сумму дохода, которая поступила от покупателя на его электронный счёт, в том числе, включая и вознаграждение оператора данной платёжной системы, об этом говорится в п.2ст.249 НК. Вся сумма вознаграждения оператора должна быть также включена в состав прочих расходов. При этом, те комиссии, что взимает оператор, за то, что проводит ваши платежи, попадают под классификацию оплаты банковских услуг. Так что, в организации они должны быть включены в состав т.н. внереализационных расходов – об этом говорится в 15 пункте 1 статьи 265 НК.

Ещё стоит добавить, что в соответствии с пунктом 6 статьи 7 Закона 161-ФЗ, предприниматели и организации не имеют права вести расчеты друг с другом, при помощи электронных денежных средств. Такие платежи от организации могут получать лишь физические лица, которые не имеют статуса индивидуальных предпринимателей.